转自“投资农夫”的博客

==========================================================================================

三、FMG的成长史

如果说澳大利亚铁矿开发有两个传奇人物, 那么第二个一定是FMG的Andrew Forrest。

在澳洲,FMG创造了一个矿业开发的奇迹,用了约4年的时间,完成了通常矿业开发公司需要10年才能完成的矿业开发周期—“可研-营销-融资-建设-产出”。与此同时,中国出于“面子”的需要,争夺控制权,白白错失了对其战略性投资机会,尽管后来的华菱管线和宝钢入股FMG和合资开发项目,但是付出的成本相比原来已是几十倍、上百倍了!

如果用一句话来解释FMG创造的奇迹,那就是:中国的市场需求和国际融资平台成就了FMG。

2003年Andrew Forrest出资840万澳元收购了ASX上市公司Allied Mining & Processing,并于7月将其更名为FMG。随后,他提出了总投资18.5亿澳元、预定年产量4500万吨铁矿石的皮尔巴拉铁矿和基础设施项目。

2004年7月,FMG委托Worley公司对项目开展项目最终可行性研究——DFS(Definitive Feasibility Study),主要是对预可研结果予以提炼,2005年3月完成。

2004年,为解决DFS可研资金和项目建设资金,同时“锁定”未来客户,Andrew开始了其中国“营销之旅”。

2004年10月6日,FMG宣布与河北文丰钢铁有限公司签署长期购货合同,每年向文丰钢铁出售200万吨铁矿石,为期20年。文丰钢铁向FMG预付1000万澳元。这是FMG与中国钢铁企业达成的首个长期购货合同。

2004年10月13日,FMG又与江苏丰立集团、江西萍乡钢铁有限责任公司签署长期供货合同,每年分别向丰立集团供货400万吨、萍乡钢铁供货200万吨铁矿石,并约定对方需要提前预付部分款项。这佐证了FMG对资金的渴求。

继丰立集团、萍乡钢铁之后,FMG又先后与多家中国钢铁生产商签署长期供货协议,一般合同期限均在十年。到2006年7月,FMG先后从中国钢铁生产商获得每年3950万吨的供货合同,相当于其初期产量4500万吨的88%。在此时期,2006年铁矿石长期合同价格继2005年上涨71%之后,又进一步上涨了19%,比2004年的价格上涨了100%。

与中国钢铁生产商签订的供货合同,成为FMG取得资本市场信任的最有力筹码。在2004年10月以前,FMG的股票交易价格长期维持在0.10澳元/股以下,而到2006年7月,FMG的股价也首次突破1澳元/股。

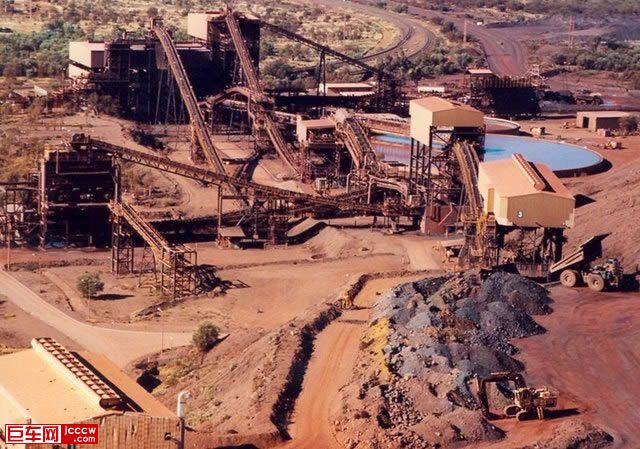

2006年2月,FMG项目建设在黑德兰港启动,随后港口、铁路及矿山建设全面展开,仅花了27个月,全部建成投入使用。

2006年是FMG资金需求最大的一年。FMG开始与多家投资者接洽,意欲引入战略投资者。然而,FMG在中国的引资过程则并不顺利,最迟至2006年3月,Andrew Forrest还与国家发改委主要官员会面,就中国企业入股FMG一事商谈。由于发改委坚持控股,并威胁不准中国的钢铁公司购买FMG的铁矿,导致引入中国企业作为战略投资者计划成为泡影。

在中国引资失败,FMG积极寻求国际市场融资。

2006年7月18日,FMG宣布与美国Leucadia National Corporation(下称Leucadia)达成协议,Leucadia同意出资3亿美元,购得FMG约10%股份,并向FMG提供一笔为期13年的无担保贷款1亿美元。Leucadia在纽约证券交易所上市,是一家多元化的企业,经营业务涉及矿业、制造、电信和房地产等。

与此同时,2006年8月,FMG以其旗舰项目——Chichester项目作为担保,由花旗集团承销,面向全球发行27亿澳元优先担保债券。该债券S&P和Moody分别给出BB-和Ba3信用评级,在新加坡交易所交易,其构成:16.5 亿美元债券和3.15亿欧元债券,折合27亿澳元。

至此,FMG通过向定向投资者增发股票、贷款和在国际资本市场发行债券,FMG共筹集32亿澳元,解决了项目建设资金问题。

2007年3月26日,上海宝钢最终也与FMG签署长期供货协议。根据协议,FMG最多向宝钢每年提供2000万吨铁矿石,其中首期生产的4500万吨铁矿石中,宝钢将购买500万吨;在FMG第一阶段扩产计划新增2500万吨中,宝钢承诺将最少购买1100万吨,至多1500万吨。

2007年7月,FMG股价突破40澳元。FMG通过定向增发1400万股,筹集5.04亿澳元,增发价格为36澳元/股。

2008年5月,通过不到5年的时间,Andrew Forrest创建的FMG在摆脱了种种猜忌、怀疑和官司之后,向中国运出第一船铁矿石。FMG成为仅次于世界第一大矿业公司必和必拓、第三大矿业公司力拓之后的澳洲第三大铁矿石生产商。

随即,FMG的股价继续攀升,于08年7月突破130澳元/股(注:07年底FMG按照1:10拆股,按复权计)。从04年10月不足0.1澳元/股到08年7月130澳元/股,不足四年时间股价上涨超过1300倍,Andrew Forrest本人也一跃成为澳大利亚首富。

2009年4月22日,FMG的公告,湖南华菱钢铁集团在4月21日晚上取得了国家发改委的正式批文,同意其出资5.58亿澳元认购FMG2.25亿股新股,并同时向FMG股东——美国对冲基金Harbinger Capital Partners购买2.75亿股FMG股份。此后,华菱又追加认购FMG新股3500万股,对FMG的投资总额达到12.718亿澳元,持股比例也达到17.34%。

2009年7月30日,FMG 宣布其Glacier Valley 地区的矿权地的磁铁矿石初始资源估算量为12.3亿吨,显示出具有高品质磁铁矿藏的特点,该物质含铁量达到33%,在29%的采矿回收率的基础上可加工成约67%的品位。中国宝钢通过负担勘探资金可获得Glacier Valley 矿权地的35%的股份,还可以通过提供可行性研究的费用资金的方式将股份增加到50%。块矿权地在Hedland 港的Herb Elliott港口以南约100公里处,在现有的铁路线以东25公里处。

在澳洲,尽管对Andrew Forrest的评价褒贬不一,这位一名从小在与世隔绝的西澳大利亚皮尔巴拉地区的农场中放牧牛羊长大的男孩,曾一度干过股票经纪,随后在一家名为Murrin Murrin Joint Venture的镍矿公司担任董事长而被大股东扫地出门,“不靠谱”、“冒险家”,甚至是“西澳三大忽悠之一”一度描述他的专用词,但其创立的FMG能够从荆棘中走出一条路,打破两拓对西澳铁矿石的控制和垄断,无疑具有划时代的意义。

2009年FMG输出铁矿石3276万吨,2010年预计超过4000万吨。2010年4月,FMG又提出了“Three Hubs, Two Ports”的宏伟蓝图,期间融资90-100亿美元,到2017年产能达到3.55亿吨,届时将超过力拓和必和必拓,成为澳大利亚第一铁矿石供应商。

对于Andrew Forrest,我们只能说“一个爱做梦、却又执着地将梦想转化为现实的人”。

四、“众星拱月”的现状

澳大利亚仅上市的中小型铁矿公司(包括非主业为铁矿开发)就达60家左右,加上尚未上市的私人公司,其数量亦是相当惊人了。然而,绝大多数仅仅处于取得勘探权或初级勘探阶段,很少一部分正在进行或完成预可研和银行级可研,进行矿山建设和生产的矿业公司更是寥寥了!可谓“星罗棋布、耀者渺渺”。在“众星拱月”的格局中,“两拓”大佬高高屹立,傲视群雄。

(一)三大基地的中小型矿业公司

(二)澳大利亚铁矿公司2010开发计划

近几年,在矿业开发大潮的涌动下,各矿业公司纷纷扩大生产和加强勘探,如力拓公司2010年9月表示,将铁路建设、运输工具以及电力设施上加强投入,目标是构建3.3亿吨产能;BHP也曾表示,通过RGP(Rapid Growth Project),在2015年将产能提至3亿吨;而雄心勃勃的FMG更是提出了2017年前将产能提高至3.55亿吨……。有关公司2010年开发计划如下:

2010年澳洲铁矿石公司开发计划一览